Cos’è una stablecoin?

Sin da subito le criptovalute sono sempre state viste come uno strumento di investimento e relativa speculazione sull’andamento di prezzo, soprattutto in considerazione della consistente volatilità grazie alla quale i traders più esperti riescono a trarre profitto, questo concetto viene meno quando si parla di “stablecoin“, vediamo di capire il perchè.

Quando si tratta di valore economico dela criptovaluta siamo appunto abituati sia a salite repentine che ad arresti improvvisi, e ciò ha spesso impedito in alcuni casi l’utilizzo della criptovaluta al mero scopo di acquistare beni e servizi quotidiani, proprio a causa dei rischi che ne sarebbero derivati sia per venditori che per gli acquirenti.

In questo scenario fanno il loro ingresso le cosiddette stablecoin. Teoricamente, se si crea una criptovaluta che rimane ancorata ad una normale valuta FIAT (come può essere ad esempio il dollaro USA) o comunque connessa a qualche altro parametro di prezzo caratterizzato dalla relativa stabilità, si riesce ad azzerare il rischio derivante dalle oscillazioni di mercato.

Qualche esempio di stablecoin

Le stablecoin sono criptovalute che si pongono come obiettivo quello di essere strettamente legate al prezzo di alcune valute legali: il dollaro, la sterlina, l’euro, il rublo, ecc.

L’idea è che, a differenza delle criptovalute come Bitcoin, i prezzi delle stablecoin debbano rimanere costanti nel tempo.

Si possono fare brevemente alcuni esempi di stablecoin centralizzata:

Tether, in primis, è una delle primissime stablecoin ed anche quella di maggior successo. Tether sostiene di essere ancorata da una reale riserva di dollari americani – i quali fungono da “garanzia” – e che vengono conservati “off-chain”, in qualche conto bancario del mondo reale controllato da una parte terza e centralizzata.

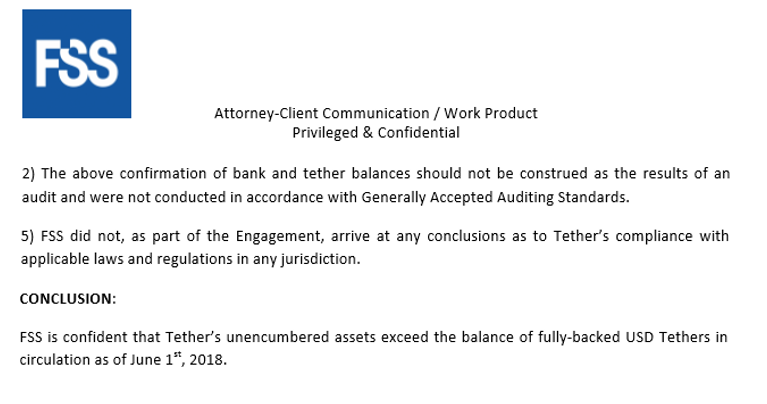

Con questa scorta che funge come una sorta di caveau della banca, gli investitori possono essere relativamente certi che le loro monete digitali “Tether” valgono davvero un dollaro l’una, e manterranno di conseguenza un prezzo costante anche all’interno dei famigerati exchange di criptovaluta. La stablecoin in questione, come abbiamo avuto modo di scoprire in passato, può vantare oggi addirittura circa la metà dell’intero volume di scambi di criptovaluta globali. C’è solo un piccolo problema: Tether Ltd, società che conia i token Tether, non ha mai dimostrato in modo definitivo che la valuta sia davvero completamente custodita ai fini di garanzia delle monete digitali immesse in circolazione, alimentando seri dubbi tra gli investitori, anche e soprattutto dal punto di vista regolamentare.

Gemini (GUSD), Paxos (PAX), e USDC: sono altre stablecoin sviluppati rispettivamente dai venture capitalist gemelli Winklevoss, la startup blockchain Paxos, e l’exchange di criptovalute Coinbase (in affiliazione con la piattaforma di pagamento Circle). Queste stablecoin stanno aumentano progressivamente il favore ricevuto dagli investitori istituzionali in quanto tutte sono state attentamente controllate e verificate dalle società di Wall Street, e si sono rivelate conformi ai regimi normativi locali. Qualora Tether continui a perdere in termini di affidabilità e trasparenza, questi token potrebbero parallelamente diventare via via sempre più popolari.

Petro: il petro è una criptovaluta sviluppata dallo stato del Venezuela. Il governo afferma che essa sia “sostenuta” non solo dalle riserve di petrolio presenti nel paese, ma anche da altre materie prime preziose, quali ad esempio l’oro. In fondo, è un altro tentativo di creare un’alternativa al bolivar venezuelano che è oggi indiscutibilmente una valuta FIAT iperinflazionata. La moneta è già stata distribuita a giovani e medici nel paese, ma sono comunque seguite alcune critiche sul fatto che essa funzioni più come strumento di sorveglianza di massa che come meccanismo di decentralizzazione, e che ci siano effettive discrepanze tra il prezzo nominale dichiarato dal governo e la circolazione reale all’interno dei mercati secondari.

Stablecoin garantite dall’oro

Mentre la stragrande maggioranza delle stablecoin viene supportata dal dollaro statunitense conservato in caveau di alcune banche, l’indebolimento del sentimento di chi gravita attorno all’USD e alle FIAT in generale, ha portato alla creazione di stablecoin sostenute da altri tipi di asset, comprese varie stablecoin garantite dall’oro. Esse differiscono notevolmente nella loro forma e sostenibilità.

CACHE è tra le più apprezzate. Ogni CACHE è supportata da 1 grammo di oro puro, che viene immagazzinato nei caveau di tutto il mondo. L’invio di gettoni CACHE equivale effettivamente all’invio di 1 grammo di oro per gettone, questo poiché è facilmente possibile converle in oro fisico in qualsiasi momento.

Tether Gold (XAUT) e PAX Gold (PAXG), funzionano in modo simile, ma sono invece ancorati a un’oncia troy di oro. Queste hanno anche un “importo minimo di rimborso” più elevato rispetto alle CACHE.

Stablecoin algoritmiche

Terra è una stablecoin decentralizzata, il che significa che invece di fare affidamento su una terza parte sulla quale riporre fiducia, essa utilizza un complesso algoritmo allo scopo di “mantenersi stabile”. Per fare ciò, riesce a bilanciare automaticamente le riserve “on-chain” (ovvero i fondi che sono detenuti in contratti intelligenti), con domanda e offerta, mitigando le possibilità che i trader accidentalmente o intenzionalmente speculino sull’andamento del prezzo.

Ampleforth (AMPL) si basa su un processo piuttosto simile. Invece di sostenere fisicamente ogni AMPL con un dollaro americano, viene invece utilizzato un processo noto come “rebase” allo scopo di regolare automaticamente l’offerta circolante della criptovaluta con i cambiamenti della domanda di mercato. Se il prezzo di AMPL è superiore o inferiore di oltre il 5% del prezzo di riferimento in USD, aumenterà o diminuirà l’offerta circolante al preciso fine di ri-spingere il prezzo a ribasso verso il valore di 1$. Poiché questo ribasso influenza proporzionale tutti i portafogli in circolazione, i titolari di AMPL manterranno sempre la loro “quota stabile” rispetto alla fornitura di AMPL complessivi.

Come vengono utilizzate le stablecoin?

Come la maggior parte delle risorse digitali, le stablecoin vengono utilizzate principalmente come riserva di valore e come mezzo di scambio. Esse offrono ai trader una tregua temporanea dalla volatilità quando il mercato sta crollando e possono anche essere utilizzati nel mondo in rapida crescita della finanza decentralizzata (DeFi) per cose come la yield farming, i prestiti, e la fornitura di liquidità su blockchain.

La maggior parte dei trader e degli investitori ottiene un’esposizione alle stablecoin acquistandole da piattaforme di scambio, ma spesso è anche possibile coniare nuove stablecoin depositando le garanzie necessarie presso la società emittente, come dollari USA con Tether od ancora oro fisico con CACHE.

A cosa è dovuto il loro successo?

Le stablecoin sono enormemente popolari: Tether, ad esempio con un volume di scambio giornalieri di diverse decine di miliardi di dollari.

Ci sono due ragioni principali per cui le persone scelgono stablecoin rispetto alle tradizionali criptovalute: innanzitutto perché sono stabili, di conseguenza gli investitori possono essere certi che i loro gettoni verranno sempre venduti per un dollaro l’una. Ciò presumibilmente significa che i prezzi non scenderanno: i prezzi delle monete digitali più diffuse viceversa, sono sempre guidati dalla convinzione della bontà o meno del progetto sottostante. In secondo luogo le stablecoin rappresentano un rifugio sicuro per gli investitori che nutrono qualche preoccupazione per i loro investimenti liquidi. Molti exchange, incluso Binance, il più grande del mondo, non consentono ai trader di acquistare valuta FIAT e consentono invece di acquistare e vendere solo criptovalute (comprese le stable). Ciò significa che è difficile per gli investitori incassare rapidamente le proprie criptovalute quando il gioco si fa duro. Per questo motivo è indispensabile passare –in momenti di incertezza- da o verso una stablecoin, in quanto esse popolano la maggior parte degli exchange. Poichè hanno il valore di una singola valuta FIAT, agiscono come una sorta di limbo temporaneo per gli investitori che cercano di proteggere i propri fondi uscendo istantaneamente un mercato ribassista. In questo modo, le stablecoin sono come le versioni del dollaro abilitate all’utilizzo su blockchain.

Gli svantaggi

Gli investitori vogliono essere sicuri che le monete stabili siano effettivamente garantite da riserve in denaro FIAT. Nel caso di Tether, questo non è mai stato provato in modo definitivo, suscitando voci secondo le quali la valuta non sia coperta del tutto, e in realtà sia stata coniata dal nulla!

Le stablecoin inoltre non sono necessariamente stabili. Il dollaro “Gemini” dei fratelli Winklevoss è aumentato (anche se di pochi centesimi) diverse volte nell’ultimo anno quando i trader vi hanno versato del denaro. Ironia della sorte, molti dei fondi di quegli investitori provenivano proprio da Tether, che in precedenza era sceso addirittura fino a 0,51 dollari su alcuni exchange. Per tali motivi, le stablecoin possono essere considerate “relativamente” stabili, piuttosto che “assolutamente” stabili, ciò in particolare se confrontate con asset altamente volatili come Bitcoin.

L’idea di una criptovaluta completamente supportata e controllata è un anatema per molti irriducibili della filosofia più pura che sta dietro al concetto di criptovaluta. Essi sostengono che siano inutili e che in realtà tradiscano una mancanza di fiducia nelle normali criptovalute: tanto vale eliminare l’intero settore crittografico se lo si utilizza solo per ricreare una versione diversa del dollaro.

Tether ha costantemente omesso di fornire la prova delle proprie riserve in dollari. Ha rilasciato un audit, ma lo studio legale che l’ha eseguito, Freeh, Sporkin & Sullivan LLP, ha rapidamente minimizzato le proprie credenziali di revisione quando è stato riesaminato. Nel 2019, un avvocato di Tether ha rivelato che USDT è sostenuto solo per il 74% dei token realmente emessi, tuttavia in seguito l’azienda ha smentito categoricamente tale assunto.

Il futuro delle stablecoin

Con il boom delle criptovalute del 2017 alle spalle, gli investitori cercano sempre più le stablecoin come un modo più sicuro per sperimentare la tecnologia blockchain. Nella prima metà del 2020, l’offerta di stablecoin è aumentata del 94% fino a raggiungere gli 11 miliardi di dollari quest’estate. Anche i regolatori governativi si stanno interessando a tale fenomeno; nel settembre 2020, infatti, l’Ufficio statunitense “Comptroller of the Currency” (OCC) ha dato il via libera alle banche nazionali ed alle associazioni federali di risparmio per detenere delle riserve per le società che emettono stablecoin. Una “valuta ombra” che vanta una garanzia FIAT trasposta su di una blockchain diviene sempre più allettante..

Articolo precedente

Booking apre alle criptovalute, tramite crypto.comArticolo successivo

Cosa significa il termine DeFi?