Tutto quello che c’è da sapere di tasse e legge su Bitcoin

Spesso molte persone evitano di avvicinarsi alle criptovalute perché intimidite dalla presunta incertezza legislativa e fiscale che le accompagna, mentre altri si sono già informati su come comprare Bitcoin e vogliono ora capire come gestirli per la legge italiana.

Oggi, per dirimere qualche dubbio, effettueremo una panoramica sulla legislazione applicata alle monete elettroniche (in particolare Bitcoin) e sul loro inquadramento fiscale.

Cos’è per la legge italiana il Bitcoin?

Prima di addentrarci nel tema “Bitcoin-tasse” vero e proprio, cerchiamo di sintetizzare come il nostro stato concepisce l’utilizzo della valuta digitale.

Le valute virtuali, come Bitcoin, per il nostro ordinamento non hanno “corso legale”. Cosa significa? Significa che per la legge italiana, se un debitore vuole pagare un creditore con Bitcoin, può farlo validamente solo qualora costui lo accetti quale metodo di pagamento.

Viceversa, una moneta come l’Euro che ha corso legale, non ha bisogno di alcun avvallo da parte di chi la riceve, anzi, dev’essere obbligatoriamente accettata. Per intenderci, se vado a comprare un gelato e voglio pagarlo in Bitcoin, il gelataio può tranquillamente dirmi “No, sono 2 Euro”. Viceversa se al gelataio pago direttamente in Euro, egli non potrà mai obbligarmi ad utilizzare altri metodi di pagamento.

La Banca d’Italia con Avvertenza del 3 gennaio 2015 si è espressa con prudenza sui rischi che comporta l’acquisto di valute virtuali in merito all’eventuale perdita di capitali, tuttavia, ha specificato che l’acquisto, utilizzo, ed accettazione in pagamento debbono ritenersi attività pienamente lecite.

La Corte di Giustizia Europea con Sentenza del 22 ottobre 2015 ha conferito alle valute virtuali “valore liberatorio” (cioè l’attitudine ad estinguere qualunque debito), assimilandole alle vere e proprie banconote, e disponendo altresì che le relative operazioni di cambio debbano ritenersi esenti IVA.

Il fisco come tratta Bitcoin?

È doveroso premettere che il binomio Bitcoin-Tasse, come ogni novità, può portare con sé sia incertezze che improvvise evoluzioni.

I Bitcoin, ed in generale ogni valuta virtuale, vengono considerati a tutti gli effetti come redditi detenuti all’estero.

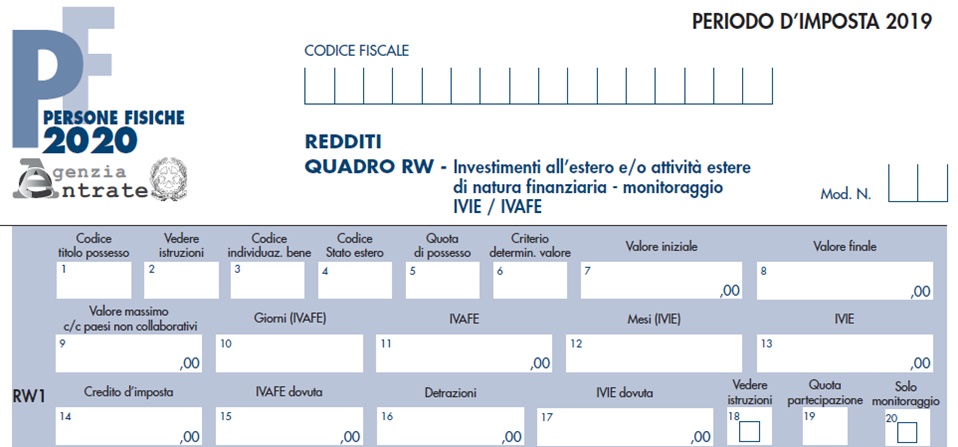

Di regola, ogni contribuente che risiede fiscalmente in Italia, per conformarsi agli obblighi di monitoraggio ed antiriciclaggio, deve dichiarare al fisco qualsiasi “reddito detenuto all’estero”, più precisamente nel quadro RW della dichiarazione dei redditi.

È la stessa legge ad imporre tale obbligo, infatti l’articolo 4 della L. n. 227/1990 come modificata dal D.Lgs. n. 90/2017, prevede che chi detiene “investimenti all’estero ovvero attività estere di natura finanziaria, suscettibili di produrre redditi imponibili in Italia, devono indicarli nella dichiarazione annuale dei redditi”. Da notare bene che “indicarli” non significa necessariamente anche sopportarne un costo in termini di tassazione.

Com’è la tassazione di Bitcoin?

Il principio generale che va applicato in questi casi è quello di tassare esclusivamente le plusvalenze fatte sul deposito iniziale. Tuttavia, l’Agenzia delle Entrate opera un ulteriore importante distinguo mediante l’utilizzo di un cosiddetto “valore soglia” che corrisponde ad Euro 51.645,69. Con risoluzione n. 72/E/2016 le Entrate hanno assimilato le valute virtuali alle valute tradizionali estere, richiamandosi espressamente (pagina 6, Risoluzione 72/16) alla disciplina del Testo Unico delle Imposte sui Redditi, D.P.R. n. 917/1986.

Il citato T.U.I.R n.917/86, stabilisce al comma 1ter, dell’articolo 67, che “le plusvalenze derivanti dalla cessione a titolo oneroso di valute estere rivenienti da depositi e conti correnti concorrono a formare il reddito a condizione che nel periodo d’imposta la giacenza dei depositi e conti correnti complessivamente intrattenuti dal contribuente, calcolata secondo il cambio vigente all’inizio del periodo di riferimento sia superiore a cento milioni di lire per almeno sette giorni lavorativi continui”.

Cento milioni di lire, sono proprio i 51.645,69 Euro dei quali abbiamo accennato. Vediamo ora di capire cosa significa concretamente questo valore.

Se nel corso dell’anno solare non si ha mai posseduto -per almeno 7 giorni lavorativi consecutivi- un complessivo valore in criptovalute che superi la predetta soglia di 51.645,69 Euro, il relativo capitale non deve essere tassato, e non dev’essere nemmeno obbligatoriamente dichiarato nei redditi, in quanto non qualificabile come attività imponibile “di carattere speculativo”.

Viceversa, qualora si dovesse indicare nei redditi un capitale in criptovaluta che superi la predetta soglia, verrà applicato il principio della tassazione sulle eventuali plusvalenze. È importante a questo punto capire che l’effettiva imposizione fiscale avverrà solamente al momento del cambio, cioè quando verrà rifatto il passaggio da Bitcoin ad Euro. Questo perché un normale cittadino non deve chiudere il bilancio annuale come fanno le imprese, e dunque può aver senso calcolare l’eventuale plusvalenza solo nel momento in cui effettivamente prelevando, incassiamo il controvalore in Euro. Per detto valore incassato, l’aliquota applicata corrisponderà al 26% dei guadagni effettivi.

Articolo precedente

Trasferire da Coinbase a BinanceArticolo successivo

Prezzo Storico Bitcoin: Quanto valeva Bitcoin negli anni?