MakerDAO: tutto quello che devi sapere su Maker Coin (Dai)

MakerDAO (MKR) è un progetto particolarmente sentito e rilevante all’interno della community amante di crittografia e blockchain. Da parte di molti specializzati del settore, MakerDAO è infatti considerato come uno dei progetti più interessanti e utili attualmente in essere. Sostenuta infatti da un nutrito gruppo di tecnici ed informatici, lo scopo che MakerDAO si prefigge è quello di supportare la stabilità del token DAI e abilitare la governance per Dai Credit System.

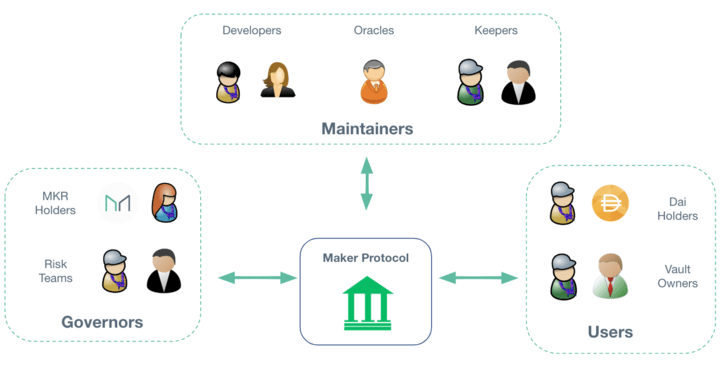

MakerDAO, infatti, è un progetto di finanza decentralizzata (Defi) , la cui governance è controllata dal holding del token MKR, il cui scopo è come detto supportare un altro token, DAI. Tutto ciò, naturalmente, eseguito su una serie smart contract sulla blockchain di Ethereum.

La storia di MakerDAO

La storia di MakerDAO inizia nel 2015, quando gli studi dell’informatico Rune Christensen hanno portato alla creazione di MakerDAO. Il lavoro di Christensen è stato in prima battuta pubblicato sul noto forum Reddit, nel post “Presentazione di eDollar, la stablecoin definitiva costruita su Ethereum“. Col suo intervento, Christensen ha parlato dell’idea di creare una DAO su Ethereum e di usarla al fine di emettere una stablecoin connessa al dollaro. L’idea, che poteva assomigliare alla costituzione della associazione decentralizzata nota come “The DAO”, ha portato alla creazione di una comunità che potesse esercitare la governance di un protocollo di investimento che nelle intenzioni avrebbe dovuto generare grandi opportunità ai vari partecipanti.

L’idea a poco a poco ha preso piede, e parallelamente è nato il Maker Foundation, Fondazione il cui ruolo fondamentale era gestire al meglio il progetto. Ed è proprio questa fondazione, (di cui Rune Christensen ne diviene il CEO), che avvia il progetto MakerDAO nel 2014. E nell’anno successivo, il 2015, la Fondazione lancia il proprio token Maker (MKR), che pone le basi per la governance del protocollo. Nel 2017, poi, arriva il white paper di MakerDAO e DAI, e con esso nasce la prima stablecoin governata da una DAO, generando nuove ghiotte opportunità finanziarie sulla tecnologia blockchain. Nel whitepaper vi erano menzionati gli obiettivi di MakerDAO, che sinteticamente possono essere tradotti in questo modo :

“Creare un sistema autonomo controllato da contratti intelligenti, che gestisca posizioni di debito collateralizzate (CDP) utilizzando Ether, con cui emettere una valuta stabile ancorata al prezzo del dollaro e, quindi, fornire nuove opzioni di finanziamento nel nascente ecosistema finanziario blockchain.” Con questa modalità, tecnicamente ogni possessore di Ether può scegliere di convertire i propri token in DAI, valuta stabile che protegge dalle fluttuazioni di Ether.

Come funziona MakerDAO?

Per comprendere a fondo come funziona MakerDAO, va compreso appieno il funzionamento del token DAI.

La stable coin Dai, come abbiamo detto, è la criptovaluta implementata come token ERC20 sulla blockchain di Ethereum. Dai coin, abbiamo visto, è stata progettata mantenere la parità di valore con il dollaro USA e non essere particolarmente soggetta a fluttuazioni di valore; il valore di questa altcoin, infatti, risulta coperto da una garanzia depositata in uno smart contract che funge, appunto, da deposito di garanzia per Maker.

Dai coin si crea nel momento in cui l’utente chiede un prestito di denaro, creando un deposito a garanzia per il prestito. Quando l’utente successivamente ripiana il debito, i Dai coin vengono contestualmente distrutti dallo smart contract, dando modo al debitore di poter prelevare i soldi immessi nel fondo a garanzia.

L’iter, essenzialmente, si divide in due passaggi: il primo, che consiste nella consegna di eth a mò di deposito a garanzia, contestuali al ritiro un certo numero di Dai coin come prestito; il secondo, in cui il deposito è bloccato ma può essere recuperato in qualsiasi momento restituendo i Dai generati, unitamente ad una piccola commissione (denominata “stability fee”).

Ciò significa che tutti i Dai in circolazione sono garantiti da un fondo certo. Nessun utente, infatti, può generare la criptovaluta Dai se prima non ha sottoscritto il contratto intelligente nel quale vincola gli ETH al MarketDAO system. Peraltro, la governance di Maker ha stabilito un coefficiente di sicurezza del 150%. Significa che se in circolazione dovessero esserci 100 milioni di USD in criptovaluta Dai, significa che vi sono 150 milioni di USD in ETH vincolati come fondo a garanzia.

Mining di MakerDAO: Come vengono creati i Dai Coin

Non esiste un vero e proprio metodo per creare i Dai Coin, se non ottenendo un prestito dal MakerDAO system. I Dai Coin fungono da garanzia nel prestito e sono erogati al momento della sottoscrizione dello smart contract, per poi venire bruciati al ripianamento del debito contratto.

Distribuzione della moneta – Quanti Dai Coin sono disponibili?

Ad aprile 2021, Dai Coin copre un market cap pari ad oltre 5,7 miliardi di dollari, con una fornitura in termini di token identica (data la natura della moneta) al market cap.

Risulta logico e ovvio, infatti, constatare come il valore di Dai si attesti a quota 1 dollaro, proprio per mantener fede al caposaldo per cui il valore di Dai ricalchi fedelmente quello del dollaro americano, al fine di non incorrere in fenomeni inflazionistici o di fluttuazione del valore.

Il Maker Vault

Esistono dei “magazzini” che mantengono le criptovalute e che fungono da garanzia per DAI. E’ il caso dei Maker Vaults. Con questi ultimi è possibile interagire in due modalità: la prima, inviando criptovalute a garanzia, ottenendo DAI; la seconda, inviando DAI e ottenendo monete collaterali. In ogni caso, l’interazione con la riserva avviene in modo decentralizzato e senza intermediari, è l’utente ad essere chiamato ad interagire direttamente.

I Maker Vaults, poi, hanno anche una particolare regolamentazione e pianificazione. In primis, se si sono inviati token a garanzia ad un Maker Vault per generare DAI, tale garanzia resterò nella disponibilità. L’unica casistica differente è che il prezzo della moneta depositata salga oltre una certa soglia (chiamata Rapporto di regolamento) ,oltre la quale il sistema autonomamente liquiderà la posizione. In quest’ultimo caso, succederà che il Maker Vault venderà le criptovalute ricevute di modo Da mantenere il più possibile il rapporto di stabilità del DAI. Questa liquidazione avviene tramite un’asta automatica effettuata dal sistema.

La Governance del protocollo

La governance di MakerDAO è gestita dall’organismo chiamato “Quadro di governance del produttore” (MGF), basato su modelli scientifici riproducibili e rigorosamente esaminati. Tali modelli sono stati creati da vari esperti nel settore finanziario. Il framework risulta essere composto da due componenti principali: il primo è caratterizzato dalle proposte di governance, ovvero voti simbolici utilizzati al fine di comprendere il sentimento della comunità verso modelli o fonti di dati specifici; il secondo è costituito dalle proposte esecutive, ovvero strumenti utilizzati al fine di ratificare i cosiddetti “Parametri di Rischio” determinati dai modelli e dai dati accettati dalle “Proposte del Governo”. I voti esecutivi determinano cambiamenti di stato all’interno del sistema di crediti DAI e si verificano ogni trimestre.

Questa distinzione è fatta in modo da generare il dibattito sulla governance, che deve diventare esercizio di ricerca del consenso per un compromesso, in cui i canali di comunicazione costringono i partecipanti a concentrarsi sul ragionamento sottostante, sulle teorie e sui dati delle valutazioni del rischio, piuttosto che un concorso di popolarità polarizzante su specifici parametri di rischio dei token.

Come abbiamo detto in precedenza, altro attore importante nella governance di MakerDAO è ovviamente la Maker Foundation. Il ruolo fondamentale di questa fondazione è dirigere gli sforzi di sviluppo e gestione del progetto. Inoltre la la Maker Foundation si occupa dell’espansione del progetto, della ricerca di supporto istituzionale e finanziario per il protocollo, oltre ad aiutare a mantenere l’evoluzione del protocollo di pari passo con la comunità.

Pertanto, dato il modello di governance del protocollo, né i titolari di MKR né la Maker Foundation avranno poteri speciali per dettare arbitrariamente i parametri di rischio del sistema, possono solo influenzare i cambiamenti attraverso argomenti scientifici dimostrabili e basati sui fatti oggettivi.

Cioè, tutti gli attori all’interno di MakerDAO devono creare consenso sulla via da seguire per il progetto nel suo complesso, nello spirito che contraddistingue i prodotti decentralizzati.

Articolo precedente

CoolWallet S la recensione definitiva 2021 | É il wallet che fa al caso tuo?Articolo successivo

Quantum: tutto quello che devi sapere su QTUM